Присутствие Китая в нефтегазовых отраслях государств Центральной Азии представляется неоднозначным и двусмысленным. С одной стороны, Китай добился значительных успехов в плане проникновения в эти отрасли. С другой стороны, это не привело к формированию равноправных и взаимовыгодных отношений между Китаем и государствами региона, не способствует комплексному экономическому развитию центральноазиатских государств.

Авторы – Владимир Парамонов и Алексей Строков, со-руководители Аналитического проекта «Центральная Евразия», www.ceasia.ru, Ташкент, Узбекистан

Интерес Китайской Народной Республики (КНР) к нефтегазовым отраслям стран Центральной Азии (ЦА) обозначился примерно к середине 90-х годов прошлого века, когда Пекин обратил внимание на Казахстан и приступил к проработке возможностей транспортировки казахстанской нефти в Китай. Начиная с этого времени, значение региона в китайской энергетической, равно как и в целом экономической политике, поступательно растет, что обуславливается и политическими интересами. При этом, если в середине-конце 90-х годов проектная активность КНР и китайских компаний в нефтегазовом сегменте экономик стран ЦА фокусировалась только лишь на Казахстане, то с началом XXI века интерес Пекина стал постепенно распространяться и на другие государства региона. Основное внимание Китая в настоящее время приковано к нефтегазовым отраслям Казахстана и Туркменистана. Китайское же присутствие в нефтегазовых отраслях Узбекистана, Кыргызстана и Таджикистана связано не столько с энергетическими потребностями КНР, сколько с продвижением иных (экономических и политических) интересов в данных государствах и регионе в целом.

Казахстан

С момента установления дипломатических отношений (3 января 1992 года) Республика Казахстан (РК) рассматривается КНР в качестве основного объекта экономического и, в первую очередь, энергетического интереса в ЦА. Особенно это стало заметно после 2000 года, когда Китай приступил к массовой скупке активов в нефтегазовой отрасли Казахстана, а также и в других отраслях казахстанской энергетики (преимущественно в атомной отрасли). При этом Китай стал проводить и более активную кредитную политику, финансируя на льготных условиях те или иные проекты, в которых основная часть кредитов осваивается китайскими же компаниями.

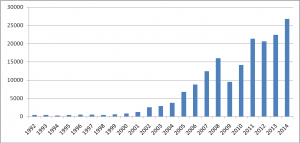

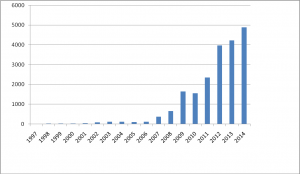

Все это выразилось в значительном увеличении китайского торгового присутствия на казахстанском рынке. В период 2001-2008 годов поставки товаров из КНР возросли в 11,3 раза – с 0,74 до примерно 8,4 млрд. долларов, а общий товарооборот – с 1,25 до порядка 16 млрд. долларов. В 2009 году объемы китайско-казахстанской торговли несколько уменьшились (на 15,5%, до 13,5 млрд. долларов) из-за негативного влияния глобального финансово-экономического кризиса, однако в последующие годы товарооборот вновь стал увеличиваться. Более наглядно динамику китайско-казахстанской торговли в постсоветский период можно проследить по диаграмме (диаграмма №1).

Диаграмма №1. Торговля Китая с Казахстаном (период 1992-2014 годов, млн. долларов)

Источники: данные за период 1992-2001 годов – Азиатский банк развития со ссылкой на национальные статистические органы Казахстана; данные за период 2002-2014 годов – Economist Intelligence Unit со ссылкой на национальные статистические органы Казахстана.

Общий объем финансовых ресурсов, направленных Китаем на укрепление своих позиций в нефтегазовой отрасли Казахстана, на начало 2015 года оценивается на уровне от 43 до 45 млрд. долларов, включая порядка 22–24 млрд. долларов инвестиций, около 16 млрд. долларов – приобретенных активов и 5 млрд. долларов – кредитов.

Политика КНР в нефтегазовой отрасли РК свидетельствует о заинтересованности Пекина, главным образом, в разработке нефтяных месторождений, наращивании объемов добычи и транспортировки казахстанской нефти в Китай, а также в усилении позиций китайских компаний на казахстанском рынке нефтепродуктов.

Во-первых, начиная с конца 90-х годов прошлого века, Китай и китайские компании настойчиво и последовательно проводят, по сути, экспансионистскую политику в нефтегазовой отрасли Казахстана посредством достаточно масштабного приобретения иностранных и частично – казахстанских активов. Причем, магистральным направлением политики Китая в казахстанской нефтегазовой отрасли было и пока остается всемерное наращивание объемов добычи нефти (с целью ее экспорта в КНР). На этом фоне добыча газа пока имеет второстепенное значение для китайских компаний: Пекин интересует больше транзит газа из Туркменистана, нежели непосредственная добыча газа в самом Казахстане. Учитывая острую заинтересованность КНР в наращивании импорта казахстанской нефти, а также транзита туркменского газа через Казахстан, интенсивное строительство трубопроводной системы из РК в китайском направлении было и остается одним из главных приоритетов Пекина.

Во-вторых, в настоящее время компании из КНР контролируют примерно 1/4 часть добываемой в РК нефти и 1/5 часть казахстанского рынка нефтепродуктов, занимая достаточно прочные позиции и в таком сегменте нефтегазовой отрасли Казахстана как строительство и эксплуатация нефте- и газопроводов. Однако, с точки зрения современных реалий неизвестно, есть ли у Китая возможности для дальнейшего наращивания объемов добычи нефти в РК. Так, находящиеся под китайским контролем нефтегазовые месторождения (все на суше) уже вышли на стадию уменьшающейся или максимально возможной нефтедобычи, а компании КНР сталкиваются с проблемой наполняемости существующей и строящейся системы нефтепроводов.

В-третьих, в кратко- и среднесрочной перспективе характер и масштабы китайского присутствия в нефтегазовой отрасли Казахстана с высокой долей вероятности существенно не изменятся. Некоторым исключением в данном плане, возможно, станет интенсификация процесса проникновения китайских торговых компаний на казахстанский рынок нефтепродуктов. Тем более, что Казахстан сам создает для этого благоприятные условия, предпочитая импорт нефтепродуктов из КНР строительству новых нефтеперерабатывающих предприятий.

В долгосрочной перспективе многое будет зависеть от того, получат ли китайские компании доступ к «большой нефти» и, соответственно, к «большому газу», которые ожидаются с шельфовых месторождений, в первую очередь в рамках Северо-Каспийского проекта. В случае реализации «большой нефти»/«большого газа» и активного участия китайских компаний в шельфовых проектах масштабы китайского присутствия в нефтегазовой отрасли Казахстана во всех ее сегментах увеличатся, также как и возрастет значимость Казахстана в энергетических и стратегических в целом интересах КНР.

Однако даже в этом случае нынешний формат китайского присутствия в нефтегазовой отрасли Казахстана вряд ли существенно изменится. КНР и китайские компании по-прежнему будут нацелены преимущественно на вывоз углеводородного сырья из РК. В то же время, переработка углеводородов вряд ли войдет в число основных видов деятельности китайских компаний в Казахстане. Китайцы, безусловно, будут создавать дополнительные мощности по очистке природного газа, производству сжиженного природного газа (СПГ). Причем, по мере роста объемов переработки газа, Китай и китайские компании, скорее всего, увеличат и объемы реализации СПГ на казахстанском рынке.

Но это, скорее всего, кардинально не изменит экспортно-сырьевую ориентацию казахстанской нефтегазовой отрасли, так как глубокая переработка углеводородов с получением продуктов нефтехимии и газохимии с высокой нормой добавочной стоимости в рамках такого рода проектов не предусматривается.

В случае неудачи попыток выйти на «большую нефть»/«большой газ», как представляется, значение Казахстана в интересах Китая, в том числе энергетических, кардинально уменьшится, а доля казахстанской нефти в китайском потреблении (и без того несущественная, от 2 до 3% от китайских потребностей) сократится в еще большей степени. Тем не менее, Китай в любом случае будет продолжать свою деятельность в нефтегазовой отрасли Казахстана. Только при отсутствии «большой нефти»/«большого газа» дальнейшее присутствие Китая в Казахстане будет продиктовано не столько нефтегазовыми, сколько иными, в том числе стратегическими соображениями.

Кыргызстан

Вплоть до 2008 года нефтегазовая отрасль Кыргызской Республики (КР) не была объектом какого-либо внимания со стороны КНР, хотя дипломатические отношения между странами были установлены 5 января 1992 года, а экономические (в основном – торговые) связи стали развиваться сразу же после распада СССР. В значительной степени это определяется фактическим отсутствием запасов нефти/газа, малым размером кыргызской экономики, нестабильной социально-экономической и внутриполитической ситуацией в стране, а также перманентным страхом Бишкека перед экспансией КНР.

Учитывая крайне низкую привлекательность экономики КР, в том числе и ее нефтегазовой отрасли, Пекин на протяжении 90-х годов и в начале следующего десятилетия не придавал какого-либо значения развитию экономических связей с этой центральноазиатской страной, ограничиваясь с ней торговлей, причем в небольших масштабах.

Но, уже начиная с середины первого десятилетия наступившего века, Китай стал рассматривать Кыргызстан в качестве плацдарма для торговой экспансии в Центральную Азию и на постсоветское пространство в целом. Это, в свою очередь, отразилось на динамике китайско-кыргызской торговли: если до 2004 года товарооборот был несущественным, то в дальнейшем его объемы поступательно увеличивались.

Так, если в течение 1992-2004 годов поставки из КНР в КР находились пределах 26-100 млн. долларов в год, а сам товарооборот – 30-125 млн. долларов, то уже по итогам же 2008 года, китайский экспорт составил примерно 1,2 млрд. долларов, а общий товарооборот увеличился до 1,4 млрд. долларов.

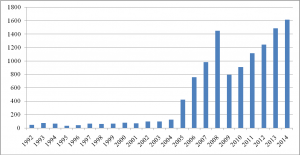

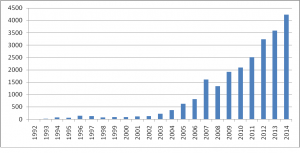

В 2009 году китайско-кыргызский товарооборот уменьшился почти в 2 раза по сравнению с предыдущим годом (с 1,4 до 0,8 млрд. долларов), что было связано с влиянием мирового финансово-экономического кризиса. Однако в дальнейшем, в период 2009-2014 годов товарооборот вновь стал поступательно расти, и по итогам 2014 года увеличился примерно в 2 раза: с 0,8 до почти 1,6 млрд. долларов. Более наглядно динамику китайско-кыргызской торговли в постсоветский период можно проследить по диаграмме (диаграмма №2).

Диаграмма №2. Торговля Китая с Кыргызстаном (период 1992-2014 годов, млн. долларов)

Источники: данные за период 1992-2001 годов – Азиатский банк развития со ссылкой на национальные статистические органы Кыргызстана; данные за период 2002-2013 годов – Economist Intelligence Unit со ссылкой на национальные статистические органы Кыргызстана.

Проникновение КНР непосредственно в нефтегазовую отрасль КР обозначилось только в 2008 году, когда китайская компания Zhungneng Co. Ltd. приступила к геологоразведке нефтеносного участка в Баткенской области. Практически одновременно, в 2009 году другая китайская компания China Petrol Company Zhongda начала строительство НПЗ в г.Кара-Балта. Позднее, в 2013 году внимание КНР к отрасли еще более возросло в связи с решением Пекина построить четвертую нитку газопровода «Туркменистан – Китай» по территориям Таджикистана и Кыргызстана.

По состоянию на начало 2015 года объем китайских финансовых ресурсов (в основном инвестиций) в кыргызской нефтегазовой отрасли, предположительно составил около 390 млн. долларов.

Как представляется, проникновение в нефтегазовую отрасль Кыргызстана является одним из компонентов проводимой Пекином политики «мягкой экспансии», нацеленной на укрепление экономических и политических позиций КНР во всех странах ЦА.

Во-первых, нефтегазовая отрасль Кыргызстана сама по себе никогда не была объектом пристального внимания Китая. КР фактически не располагает запасами нефти и газа, а рынок страны в силу малочисленности населения является неперспективным. Вплоть до 2008 года интерес КНР к отрасли вообще отсутствовал, а в период 2008-2013 годов – был все еще крайне незначительным. И хотя начиная с 2013 года интерес Пекина к отрасли, безусловно, вырос, тем менее, он, как и прежде, остался связан не столько с нефтегазовыми, сколько с иными приоритетами.

Во-вторых, тот же локомотивный китайский проект – по строительству нитки «Д» – дает КНР не столько шанс взять под контроль газовый сегмент отрасли, сколько кардинально усилить влияние в Кыргызстане в целом. С одной стороны, Пекин заинтересован в недопущении дестабилизации КР, стремится поддержать правящий режим и обеспечить его лояльность. С другой стороны, Китай заинтересован в масштабной проектной деятельности в Кыргызстане и сохранении этой страны в качестве плацдарма для торговой экспансии на постсоветское пространство. Реэкспорт китайских товаров в принципе возможен даже в условиях членства КР в ЕАЭС, например, посредством использования тех или иных посреднических схем.

В-третьих, в будущем, в том числе в долгосрочной перспективе, Китай однозначно не будет осуществлять промышленную добычу углеводородов в КР и, тем более, импортировать их из этой страны. Скорее всего, в дальнейшем основное внимание КНР к нефтегазовой отрасли КР будет по-прежнему сфокусировано на газотранспортном сегменте (строительство и эксплуатация четвертой нитки газопровода «Туркменистан – Китай»), а также рынке нефтепродуктов, если будет решен вопрос о регулярных поставках казахстанской и/или российской нефти на НПЗ в г.Кара-Балта.

Введя же в эксплуатацию нитку «Д», Китай тем самым подготовит почву для участия своих компаний в крупных гидроэнергетических проектах в КР. Дело в том, что при условии бесперебойного газоснабжения зимой, Кыргызстану (также как и Таджикистану) будет выгоднее и технологически удобнее осуществлять массовый сброс воды (при выработке электроэнергии на своих ГЭС) в летнее время, что будет соответствовать интересам Узбекистана и Казахстана, потребляющих основную часть формирующихся в КР водных ресурсов Сырдарьи.

В результате, появится возможность согласования между Бишкеком, Ташкентом и Астаной (при посредничестве Пекина, например, в рамках ШОС) взаимовыгодного режима эксплуатации кыргызских ГЭС. Следовательно, откроются перспективы строительства объектов крупной гидроэнергетики в КР. И совершенно очевидно, что ключевую роль в данных проектах будут играть именно китайские компании. В итоге, с вводом в эксплуатацию кыргызского участка нитки «Д» Пекин получает шанс взять под контроль не только газовый сегмент нефтегазовой отрасли КР, но и ее гидроэнергетическую отрасль.

Таджикистан

Несмотря на то, что дипломатические отношения КНР с Республикой Таджикистан (РТ) были установлены практически сразу же после распада СССР – 4 января 1992 года, это не вызвало какого-либо китайского интереса ни к нефтегазовой отрасли РТ, ни к таджикской экономике в целом. До середины первого десятилетия XXI века экономические связи Китая с Таджикистаном ограничивались лишь поставками небольших партий китайских товаров широкого потребления. Так в период 1992-2003 годов экспорт КНР в РТ составлял всего лишь около 15 млн. долларов в год, в то время как китайский импорт из Таджикистана отсутствовал.

Слабость китайско-таджикских экономических связей в 90-е годы ХХ века и в начале первого десятилетия наступившего века в основном обуславливалась гражданской войной в Таджикистане, а после этого – трудным и длительным процессом установления гражданского мира. Помимо этого, немаловажным фактором, осложнявшим развитие экономических отношений, была транспортная изоляция двух стран. Хотя РТ имеет общую границу с КНР (более 500 километров), однако она долгое время была недоступна для развития той же торговли, так как проходит по высокогорной местности, где вплоть до 2004 года включительно отсутствовала какая-либо транспортная инфраструктура. В результате перевозка китайских товаров в Таджикистан осуществлялась исключительно транзитом через территории других стран: Казахстана, Кыргызстана и Узбекистана.

По сути, лишь открытие в конце 2004 года прямого автодорожного сообщения между КНР и РТ через перевал «Кульма», а также инициативы Пекина по кредитованию таджикской экономики положили начало процессу китайского проникновения в Таджикистан. Кредиты выделялись и продолжают выделяться главным образом на финансирование проектной деятельности компаний из самого Китая. Хотя осуществляемая Пекином политика активного кредитования РТ пока не коснулась собственно нефтегазовой отрасли, тем не менее, она способствовала динамичному росту товарооборота между странами.

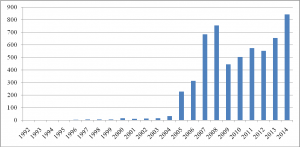

Так в течение 2004-2008 годов объемы поставок из Китая в Таджикистан непрерывно росли и по итогам 2008 года составили 646 млн. долларов, а общий товарооборот – 755 млн. долларов. В 2009 году наблюдалось снижение товарооборота примерно на 40% по сравнению с предыдущим годом: с 755 до 446 млн. долларов. Это, скорее всего, было связано с влиянием мирового финансово-экономического кризиса. Однако в дальнейшем вновь возобладала тенденция к интенсификации китайско-таджикских торговых связей. Так, в период 2009-2011 годов товарооборот увеличился в 1,3 раза: с 446 до 575 млн. долларов. Затем в течение 2011-2012 годов наблюдалась стагнация в торговле и даже некоторое (хотя и незначительное) снижение товарооборота: с 575 до 552 млн. долларов. В период же 2012-2014 годов товарооборот вновь увеличился в 1,5 раза: с 552 до 845 млн. долларов. Более наглядно динамику китайско-таджикской торговли в постсоветский период можно проследить по диаграмме (диаграмма №3).

Диаграмма №3. Торговля Китая с Таджикистаном (период 1992-2014 годов, млн. долларов)

Источники: данные за период 1992-2001 годов – Азиатский банк развития со ссылкой на национальные статистические органы Таджикистана; данные за период 2002-2013 годов – Economist Intelligence Unit со ссылкой на национальные статистические органы Таджикистана.

Началом китайской проектной активности в нефтегазовой отрасли РТ следует считать июнь 2013 года, когда КННК, выкупив долю активов у Tethys Petroleum Ltd., присоединилась к геологоразведке нефтегазовых месторождений участка «Бохтар». Практически одновременно, в сентябре 2013 года во время визита в г.Душанбе председателя КНР Си Цзиньпина была достигнута договоренность о прокладке по территории Таджикистана четвертой нитки магистрального газопровода «Туркменистан – Китай». Вскоре, в апреле 2014 года было подписано межправительственное соглашение о строительстве нефтеперерабатывающего завода (НПЗ) в свободной экономической зоне (СЭЗ) «Дангара».

На начало 2015 года объем китайских финансовых ресурсов в таджикской нефтегазовой отрасли составил от 80 до 130 млн. долларов, включая от 50 до 100 млн. долларов инвестиций и 30 млн. долларов – приобретенных активов. Сама же китайская проектная деятельность включает геологоразведку нефтегазовых месторождений участка «Бохтар», прокладку таджикского участка четвертой нитки газопровода «Туркменистан – Китай» и планы по строительству НПЗ в СЭЗ «Дангара».

Несмотря на то, что присутствие КНР в таджикской нефтегазовой отрасли обозначилось лишь через 21 год после обретения Таджикистаном независимости у Китая есть все шансы занять в ней доминирующие позиции уже в краткосрочной перспективе.

Во-первых, современная политика КНР по усилению своих позиций в таджикской нефтегазовой отрасли определяется, безусловно, не столько энергетическими и коммерческими, сколько долгосрочными политическими и экономическими интересами.

Как представляется, основными политическими интересами Пекина являются: формирование устойчивого прокитайского курса у таджикской правящей элиты, недопущение втягивания РТ в возможные антикитайские альянсы, предотвращение возможного прихода к власти в стране исламских радикалов.

В свою очередь, основные экономические интересы Пекина заключаются в обеспечении китайским компаниям доступа к минерально-сырьевым ресурсам РТ, среди которых наиболее ценными для КНР являются открытые еще в советское время богатейшие запасы полиметаллических руд.

В итоге, несмотря на то, что собственно углеводородные интересы КНР в РТ пока проявляются незначительно, нефтегазовая отрасль этой страны играет все более заметную роль в китайской политике в Таджикистане. Даже если предположить, что в будущем Китай не станет заниматься нефте- и газодобычей в РТ, тем не менее, взяв под контроль газоснабжение этой страны (в случае регулярных поставок туркменского газа) и рынок нефтепродуктов (в случае регулярных поставок, например, иранской нефти), Пекин приобретет мощные рычаги влияния на Душанбе.

Во-вторых, в будущем Китай, скорее всего, усилит свое присутствие в газотранспортном и перерабатывающем сегментах таджикской нефтегазовой отрасли, а также на рынке нефтепродуктов. В то же время, перспективы усиления китайского присутствия в сегменте нефте- и газодобычи остаются туманны.

Несмотря на возможность промышленного освоения нефтегазоносного участка «Бохтар» (в случае, если его прогнозные запасы подтвердятся), высокие технологические сложности и финансовые затраты, связанные с проведением работ, скорее всего, сделают добычу углеводородов нерентабельной, тем более в условиях нынешней неблагоприятной ценовой конъюнктуры.

Учитывая это, в будущем деятельность КНР в нефтегазовой отрасли РТ с высокой долей вероятности сфокусируется на строительстве/эксплуатации нитки «Д» газопровода «Туркменистан – Китай», а также производстве нефтепродуктов (главным образом из импортной нефти) и их реализации на местном рынке.

В-третьих, ввод в эксплуатацию нитки «Д» и налаживание регулярных поставок газа из Туркменистана в Таджикистан, как представляется, создадут более благоприятные условия для решения под эгидой КНР региональной водно-энергетической проблемы, а также подготовят почву для участия китайских компаний в крупных гидроэнергетических проектах в РТ.

Как представляется, при условии устойчивого газоснабжения зимой, Таджикистану будет выгоднее и технологически удобнее осуществлять массовый сброс воды в летний период, так как именно в этом случае производительность ГЭС будет максимальной. Это, в свою очередь, будет соответствовать интересам Узбекистана и Туркменистана, потребляющих основную часть формирующихся в РТ водных ресурсов Амударьи. В результате, появится возможность согласования между Душанбе, Ташкентом и Ашхабадом (при посредничестве Пекина, возможно, что в рамках институтов ШОС) взаимовыгодного режима эксплуатации той же Рогунской ГЭС. Это может создать более благоприятные условия для строительства как указанной ГЭС, так и других объектов крупной гидроэнергетики в Таджикистане, очевидно, что в первую очередь, с участием китайских компаний.

Таким образом, нельзя исключить того, что таджикская нефтегазовая отрасль может стать своего рода «трамплином» для масштабного и быстрого закрепления КНР и в гидроэнергетической отрасли РТ. Следовательно, Пекин получит шанс занять доминирующие позиции в таджикской энергетике.

Туркменистан

Вплоть до середины первого десятилетия XXI века, КНР и китайские компании не проявляли особого интереса к Туркменистану, в том числе и к его нефтегазовой отрасли, хотя дипломатические отношения между двумя странами были установлены практически сразу же после распада СССР (6 января 1992 года). Это во многом определялось географической отдаленностью двух государств, а также неразвитостью транспортной инфраструктуры между Туркменистаном и Китаем.

Отражением всего этого была и крайняя слабость двусторонних торговых связей, которые вплоть до 2006 года включительно имели непринципиальное значение даже для такой малой экономики как туркменская. Так, в период 1992-2006 годов объемы двустороннего товарооборота не превышали 125 млн. долларов или около 1,8% от общего товарооборота Туркменистана.

Всплеск политической и экономической активности КНР в Туркменистане произошел лишь во второй половине первого десятилетия нынешнего века, когда Китай четко обозначил свой стратегический интерес к газовым ресурсам данной центральноазиатской страны. Следует отметить, что интерес Пекина к освоению и транспортировке туркменских газовых ресурсов совпал по времени с ростом заинтересованности самого Ашхабада к диверсификации своих внешнеэкономических связей, в том числе и в нефтегазовой отрасли.

При этом Китай стал активно использовать уже отработанный на других странах Центральной Азии финансовый механизм, который заключается в предоставлении льготных кредитов на те или иные экономические проекты. Данные кредиты, как правило, осваиваются самими же китайскими компаниями, равно как и поставки оборудования для реализации указанных проектов осуществляются в основном из Китая. Взамен этого Ашхабад стал все шире открывать Пекину доступ в свою нефтегазовую отрасль.

Отражением этого является кардинальная интенсификация двусторонней торговли. Уже по результатам 2007 года, китайско-туркменский товарооборот увеличился в 3 раза по сравнению с предыдущим годом: со 125 до 377 млн. долларов. В 2008 году товарооборот вырос еще на 76% и составил уже 663 млн. долларов. В 2009 году объемы торговли увеличились в 2,5 раза по сравнению с предыдущим годом и достигли уже 1,6 млрд. долларов. В свою очередь, в период 2010-2014 годов китайско-туркменский товарооборот вырос более чем в 3 раза, и по итогам 2014 года достиг почти 4,9 млрд. долларов. Более наглядно динамику китайско-туркменской торговли в постсоветский период можно проследить по диаграмме (диаграмма №4).

Диаграмма №4. Торговля Китая с Туркменистаном (период 1992-2014 годов, млн. долларов)

Источники: данные за период 1992-2001 годов – Азиатский банк развития со ссылкой на национальные статистические органы Туркменистана; данные за период 2002-2012 годов – Economist Intelligence Unit со ссылкой на национальные статистические органы Туркменистана.

Деятельность КНР и китайских компаний в туркменской нефтегазовой отрасли фокусируется, главным образом, на газовом сегменте. Так, начиная с 2007 года, КННК реализует в Туркменистане целый ряд проектов по освоению газовых месторождений, строительству газоперерабатывающих заводов и магистрального газопровода «Туркменистан – Китай», предназначенного для масштабных и долгосрочных поставках туркменского газа в КНР. В период 2007-2014 годов Китай вложил в нефтегазовую отрасль Туркменистана значительные средства, суммарный объем которых по состоянию на начало 2015 года оценивается в диапазоне от 13 до 15 млрд. долларов, включая порядка 9 млрд. долларов – кредитов и от 4 до 6 млрд. долларов – инвестиций.

Однако, несмотря на масштабность китайского присутствия в нефтегазовой отрасли Туркменистана, оно пока сфокусировано фактически только на газовом сегменте: освоении газовых месторождений, добыче газа, строительстве газоперерабатывающих мощностей и газотранспортной системы в китайском направлении. В то же время, китайское присутствие в нефтяном сегменте туркменской нефтегазовой отрасли остается несущественным по ряду объективных и субъективных причин.

Во-первых, КНР контролирует более 1/4 добываемого в Туркменистане газа, занимая ведущие позиции (по сравнению с другими внешними игроками – странами и компаниями) в газодобыче, переработке газа (очистка/осушка, доведение сырого газа до товарного продукта) и строительстве/эксплуатации газопроводов. Китайские финансовые ресурсы существенно превосходят совокупный объем финансовых ресурсов всех других иностранных государств и их компаний в нефтегазовую отрасль Туркменистана.

Сравнительно успешна и сама политика КНР по проникновению в Туркменистан, которая реализуется путем масштабного кредитования будущих поставок газа, а также осуществления проектной деятельности по добыче, первичной переработке и транспортировке газа. Причем масштабы китайского присутствия, скорее всего, будут возрастать, так как Китай намерен осваивать новые газовые месторождения в восточных и юго-восточных областях Туркменистана, на которые и сам Ашхабад возлагает особые надежды в своих планах по добыче, первичной переработке и экспорту газа.

На том фоне, позиции в нефтяном сегменте у Китая или отсутствуют (в случае добычи и транспортировки нефти), или представляются крайне слабыми (в случае нефтепереработки). Основная объективная причина – Туркменистан не располагает существенными запасами нефти и значительными возможностями по ее экспорту. В частности, китайская деятельность в нефтяном сегменте туркменской нефтегазовой отрасли затрагивает лишь переработку добываемой КННК афганской нефти на Сейдинском НПЗ и, скорее всего, является временной. Как только КННК построит нефтеперерабатывающий завод в Афганистане (ввод в эксплуатацию ожидается в 2016 году), китайская компания, скорее всего, откажется от услуг Сейдинского НПЗ. Также нельзя исключать вероятность переработки определенных объемов добываемой в Афганистане нефти на нефтеперерабатывающих заводах Узбекистана, тем более, что узбекские НПЗ испытывают растущую потребность в импортной нефти.

Во-вторых, в кратко- (до 3 лет) и среднесрочной (до 10 лет) перспективах характер китайского присутствия в нефтегазовой отрасли Туркменистана с высокой долей вероятности не изменятся, однако его масштабы, скорее всего, будут продолжать расти. Безусловно, что в 2015-2016 годах Туркменистан будет способен поставить в КНР 40 млрд. кубических метров газа в год, что будет соответствовать полному заполнению двух ниток газопровода «Туркменистан – Китай». Начиная с 2021 года и в среднесрочной перспективе, Туркменистан, скорее всего, будет способен стабильно поставлять в КНР 65 млрд. кубических метров газа ежегодно, что будет соответствовать полному заполнению всех трех ниток газопровода «Туркменистан – Китай».

В свою очередь, в долгосрочной перспективе (до 20 лет) характер и масштабы китайского присутствия в нефтегазовой отрасли Туркменистана прогнозировать сложно: многое будет зависеть от интереса Пекина к конкретным объемам поставок туркменского газа. Теоретически, после сооружения и ввода в эксплуатацию планируемой четвертой нитки газопровода «Туркменистан – Китай», пропускной способностью в 30 млрд. кубических метров в год, станут возможны газовые поставки из Туркменистана в Китай в объемах 95 млрд. кубических метров ежегодно. Тем не менее, на практике реальные объемы поставок могут сильно отличаться: быть или больше, или меньше.

В-третьих, характер и масштабы китайского присутствия в газовом сегменте Туркменистана в будущем (краткосрочной, среднесрочной и долгосрочной перспективах) во многом будут зависеть от глобальной и региональной экономической/энергетической конъюнктуры, в том числе в Китае, Европе и России, которая определит реальные потребности в газе. Динамика изменения данной конъюнктуры, в свою очередь, будет оказывать воздействие на ценовую политику Пекина в газовой торговле с Туркменистаном, а также на китайские позиции в газовом сегменте этой страны.

Узбекистан

Несмотря на то, что Республика Узбекистан (РУз) была первой из стран ЦА, с которой КНР установила дипломатические отношения (2 января 1992 года), тем не менее, на протяжении 90-х годов ХХ века и даже в начале XXI века Китаю по ряду причин в целом не удавалось экономически закрепиться в Узбекистане, в том числе и в нефтегазовой отрасли. Главной причиной было то, что тогда ни Пекин, ни Ташкент фактически не проявляли особой заинтересованности в интенсификации межгосударственных отношений, были глубоко периферийны во внешних приоритетах друг друга. Вплоть до 2002 года включительно китайско-узбекские экономические связи ограничивались преимущественно торговлей, причем в крайне несущественных масштабах. Тенденция к росту экономического присутствия КНР в РУз, в том числе в нефтегазовой отрасли, наметилась лишь после 2003 года, когда кардинально возрос статус ЦА в глобальной политике.

Так, если за период 1992-2002 годов объемы китайских поставок в Узбекистан не превышали 114 млн. долларов в год, а сам товарооборот – 136 млн. долларов в год, то в течение 2002-2007 годов импорт из Китая вырос со 114 до 867 долларов в год, а общий товарооборот – со 136 млн. до 1,6 млрд. долларов.

По итогам 2008 года, товарооборот Китая с Узбекистаном несколько уменьшился. Тем не менее, с 2009 года китайско-узбекский товарооборот вновь стал динамично расти, и в течение 2009-2014 годов увеличился с 1,9 до примерно 4,2 млрд. долларов. Более наглядно динамику китайско-узбекской торговли в постсоветский период можно проследить по диаграмме (диаграмма №5).

Диаграмма №5. Торговля Китая с Узбекистаном (период 1992-2014 годов, млн. долларов)

Источники: данные за период 1992-2001 годов – Азиатский банк развития со ссылкой на национальные статистические органы Узбекистана; данные за период 2002-2013 годов – Economist Intelligence Unit со ссылкой на национальные статистические органы Узбекистана.

Одновременно с развитием двусторонней торговли стало просматриваться увеличение масштабов китайской проектно-инвестиционной активности в Узбекистане. При этом деятельность Китая и китайских компаний в нефтегазовой отрасли РУз в основном связана с политическими интересами Пекина. С одной стороны, Узбекистан важен для Китая как стратегический транзитер туркменского газа, масштабы поставок которого уже в краткосрочной перспективе будут представлять для КНР существенный энергетический интерес. С другой стороны, Китай стремится усилить свои политические/экономические позиции в Узбекистане для того, чтобы иметь рычаги влияния на развитие ситуации в этой крупнейшей центральноазиатской стране (в первую очередь с целью недопущения ее вовлечения в какие-либо антикитайские альянсы).

Скорее всего, именно вышеуказанными обстоятельствами можно объяснить растущий интерес Китая к закреплению в нефтегазовой отрасли РУз, отправной точкой чего следует считать 2004 год, когда Китайская национальная нефтегазовая компания (КННК) и Национальная холдинговая компания (НХК) «Узбекнефтегаз» подписали рамочное соглашение о развитии сотрудничества. Вскоре после этого, в период 2005-2007 годов КННК подписало с НХК «Узбекнефтегаз» ряд соглашений об осуществлении конкретных проектов, включая геологоразведку с последующим освоением нефтегазовых месторождений на территории Ферганской долины, в Бухаро-Хивинском регионе, на плато «Устюрт», а также в узбекской части бывшей акватории Аральского моря. Затем, начиная с 2008 года, КННК приступила к реализации проекта по сооружению узбекского участка трансазиатского магистрального газопровода «Туркменистан – Китай». Помимо этого, Китай принял решение о со-финансировании двух достаточно крупных проектов по переработке углеводородов в Узбекистане.

В целом, в период 2004-2014 годов Китай вложил в нефтегазовую отрасль Узбекистана средства, суммарный объем которых по состоянию на начало 2015 года оценивается в диапазоне около 2 млрд. долларов, включая до 0,3 млрд. долларов – кредитов и от 1,6 до 1,8 млрд. долларов – инвестиций.

Тем не менее, высокая активность КНР в узбекской нефтегазовой отрасли пока наблюдается лишь в ее газотранспортном сегменте, в то время как китайское участие в освоении нефтегазовых месторождений, добыче и переработке углеводородного сырья на территории Узбекистана представляется все еще незначительным.

Во-первых, Узбекистан уже является, по сути, энергетически дефицитной страной и испытывает все более возрастающую потребность в импорте углеводородов. В настоящее время это касается нефти, а в недалеком будущем, безусловно, коснется и газа.

Так, начиная с 2004 года, в РУз наблюдается устойчивая тенденция снижения объемов добычи нефти. Если в 2004 году добыча составила более 7 млн. тонн, то в последующие годы неуклонно уменьшалась, и в период 2009-2014 годов – находилась в пределах 2,9-3,3 млн. тонн в год, что существенно ниже внутренних потребностей. В результате, Узбекистан, начиная с 2005 года, вынужден наращивать объемы импорта нефти. В 2014 году импорт составил около 4,4 млн. тонн в год при уровне собственной добычи – около 3 млн. тонн в год.

В свою очередь, будучи традиционным экспортером природного газа, Узбекистан в самом ближайшем будущем, скорее всего, столкнется с проблемой дефицита «голубого топлива» на внутреннем рынке. Помимо динамики добычи/потребления газа об этом косвенно свидетельствуют и другие обстоятельства: например, постепенный перевод энергоснабжения некоторых областей Узбекистана с газа на уголь, а также долгосрочные планы Ташкента по развитию своей угольной отрасли и привлечению в нее иностранных, в том числе и китайских инвестиций/технологий.

Во-вторых, представляется очевидным, что Китай стремится наращивать масштабы своего энергетического/экономического присутствия в Узбекистане не для вывоза больших количеств энергоресурсов из РУз в КНР (что объективно невозможно), а для того, чтобы иметь возможность влиять на политику Ташкента в своих интересах. Скорее всего, Пекин преследует целью не допустить втягивания Узбекистана в возможные антикитайские альянсы, а также поддерживать устойчиво дружественное отношение к КНР со стороны Ташкента. В свою очередь, Узбекистан объективно стремится максимально задействовать китайский финансовый и технологический потенциал в целях индустриализации страны.

В-третьих, в будущем Узбекистан однозначно не станет (даже в долгосрочной перспективе) сколько-нибудь существенным поставщиком углеводородов в Китай. Это касается как газа, так, тем более, и нефти. К тому же, в РУз законодательно запрещен экспорт сырой нефти, и данный запрет останется в дальнейшем, учитывая то, что рост нефтяных потребностей республики в любом случае будет значительно опережать рост добычи «черного золота». Так, по оценкам специалистов самого НХК «Узбекнефтегаз», в 2020 году потребность страны в импорте нефти составит примерно 8 млн. тонн ежегодно, в то время как собственная добыча ожидается в самом лучшем случае в пределах 5,5-6,5 млн. тонн в год.

Более того, РУз также не сможет стать даже в долгосрочной перспективе сколько-нибудь существенным поставщиком газа в КНР. Хотя Узбекистан с 2012 года начал поставлять и в дальнейшем, скорее всего, будет поставлять некоторые количества газа по тому же магистральному газопроводу «Туркменистан – Китай», однако данные поставки вряд ли будут иметь сколько-нибудь важное значение для Пекина.

Еще в декабре 2011 года АК «Узтрансгаз» (подразделение НХК «Узбекнефтегаз») и PetroChina International Company Ltd. (подразделение КННК) заключили рамочный контракт на поставку узбекского природного газа в Китай. Данный контракт был подписан на основе межправительственного соглашения о принципах строительства и эксплуатации узбекского участка газопровода «Туркменистан – Китай» от 2007 года, а также соглашения об основных условиях договора купли-продажи природного газа между «Узбекнефтегаз» и КННК, подписанных в том же году.

В соответствии с вышеуказанным рамочным контрактом предполагается, что Узбекистан в перспективе будет поставлять в КНР до 10 млрд. кубических метров газа в год, однако сроки этих поставок не уточняются. В настоящее время узбекский газ поставляется по второй нитке газопровода «Туркменистан – Китай». В 2012 году Узбекистан поставил в Китай 4 млрд. кубических метров газа, в 2013 году – около 3 млрд. кубических метров, а в 2014 году – примерно 5,8 млрд. кубических метров.

Трудно сказать, когда Узбекистан выйдет (и сможет ли выйти вообще) на уровень поставок газа в КНР в объеме 10 млрд. кубических метров в год, но, как представляется, это теоретически максимально возможные объемы поставок в китайском направлении, которые РУз сможет обеспечить.

Однако на практике реальные объемы поставок узбекского газа в КНР, скорее всего, будут заметно меньше 10 млрд. кубических метров в год. С одной стороны, это связано с традиционно высокими газовыми потребностями на внутреннем рынке РУз (где 85% электроэнергии вырабатывается путем сжигания газа на ТЭС) в силу динамичного увеличения населения страны и стратегическими планами Ташкента по индустриализации национальной экономики, стремительно растущими объемами бытового потребления газа и газификацией автотранспорта. С другой стороны, пока не просматривается перспектив для кардинального роста объемов газодобычи в Узбекистане. За последние 6 лет (2009-2014 годы) добыча газа стабилизировалась на уровне примерно 60 млрд. кубических метров в год (по некоторым данным, в 2013 году добыто всего около 55 млрд. кубических метров), причем прироста запасов газа в стране пока не наблюдается. В этой связи, с учетом высоких внутренних газовых потребностей, уже в среднесрочной перспективе (до 10 лет) не исключен даже вариант закупок Узбекистаном некоторого количества газа у того же Туркменистана.

В итоге, можно прогнозировать, что в дальнейшем основное внимание Китая и китайских компаний в нефтегазовой отрасли РУз будет по-прежнему сосредоточено на газотранспортном сегменте. Причем китайская деятельность в Узбекистане, а также настойчивое стремление КНР развивать систему транспортировки газа в Таджикистане и Кыргызстане позволяет предположить, что Пекин, возможно, планирует восстановить и возглавить схему водно-энергетического обмена между энергетически богатыми, но испытывающими дефицит воды странами ЦА (Узбекистаном, Казахстаном, Туркменистаном) и энергетически дефицитными, но водно-избыточными странами (Таджикистаном, Кыргызстаном). Реализация вышеуказанного плана, в котором Узбекистан в силу географического расположения способен сыграть важную роль, будет означать грандиозный геоэкономический успех КНР в плане дальнейшего закрепления в Центральной Азии, в результате чего Китай приобретет уже доминирующие позиции в регионе.

Заключение

На современном этапе энергетическая политика КНР в ЦА, как и ранее, жестко подчинена общей стратегии Пекина по обеспечению максимально благоприятных условий для достижения системного прорыва в плане модернизации, дальнейшего устойчивого роста экономики и последующего превращения страны в один из глобальных экономических центров силы. Пытаясь приблизиться к решению этих сложных задач, Китай все более активно задействует и центральноазиатский вектор своей политики, делая выбор в пользу кардинального укрепления позиций в экономиках стран Центральной Азии за счет интенсификации там проектной деятельности, увеличения объемов инвестиций и кредитов. Нефтегазовые отрасли здесь играют ключевую роль.

Не будет большим преувеличением сказать, что Пекин нацелен на постепенное вовлечение региона в орбиту своего геоэкономического влияния. Следует особо отметить, что КНР проводит данную стратегическую линию крайне осторожно, ни в малейшей степени не афишируя своих политических/геополитических амбиций в ЦА. Тем не менее, присутствие Китая в нефтегазовых отраслях государств Центральной Азии представляется неоднозначным и двусмысленным. С одной стороны, Китай добился значительных успехов в плане проникновения в эти и смежные с ними отрасли. С другой стороны, это пока не привело к формированию равноправных и взаимовыгодных отношений между КНР и государствами ЦА, не способствует комплексному экономическому развитию центральноазиатских стран.

Image by Flickr/Minale Tattersfield, North Point Kings Road, Hong Kong, Sinopec Oil Station (2008)